|

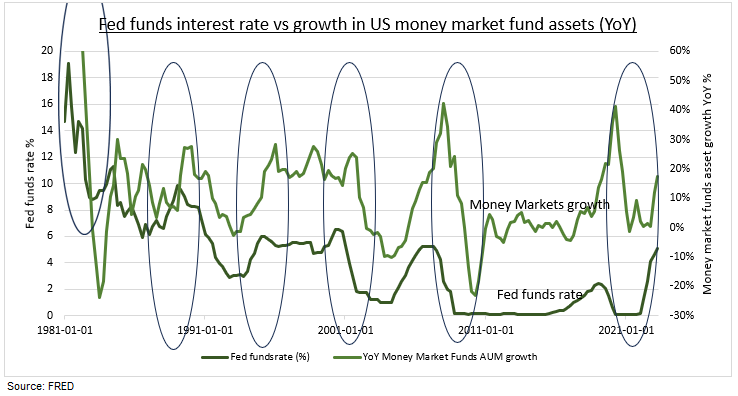

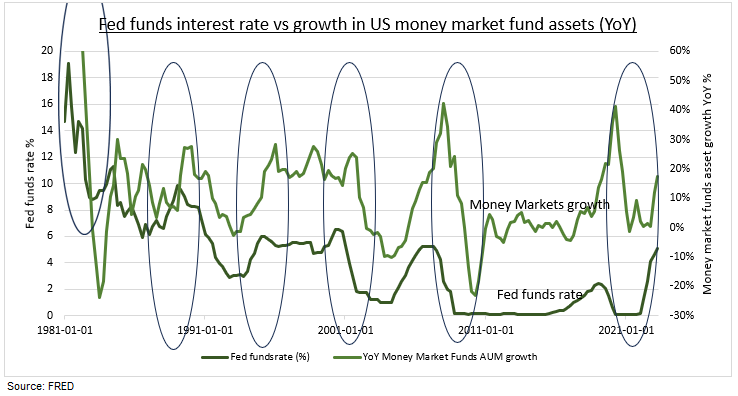

DINERO EN EFECTIVO: El dinero en efectivo está rindiendo a su máximo nivel en 15 años, lo que ha provocado entradas por valor de 1 billón de dólares en fondos del mercado monetario estadounidense este año. Se trata de dinero que, de otro modo, se habría quedado en depósitos bancarios o quizá habría encontrado un camino en el mercado de valores. Las subidas de los tipos de interés pueden haber tocado techo, pero se prevé que se mantengan elevadas durante un tiempo, con 10 meses en el horizonte si se cree en los futuros, mientras que la historia demuestra que la fiebre por el efectivo no alcanza su punto álgido hasta seis meses después de que los tipos de interés oficiales de la Reserva Federal hayan tocado techo (véase el gráfico). Esto significa que seguirán las entradas en el mercado monetario durante unos meses más, manteniendo la presión sobre los bancos y negando a las acciones el apoyo de un flujo de fondos. El efectivo es el activo más mantenido, como muestra nuestra encuesta del Pulso del Inversor Minorista de eToro del tercer trimestre, y el que más probabilidades tiene de aumentar en EE.UU., Reino Unido, Francia y Australia, una tendencia liderada por las personas de más edad y más ricas.

BANCOS: Los fondos del mercado monetario estadounidense están en auge, con activos cercanos a los 6 billones de dólares. Esto está impulsando la competencia con los bancos. El certificado de depósito medio a un año es del 1,7%, según Bankrate. Es hasta 350 puntos básicos más bajo que el de muchos fondos del mercado monetario y sin la ventaja de su acceso casi instantáneo. En conjunto, los depósitos bancarios han bajado 800.000 millones de dólares desde los máximos de marzo. Esto se ha notado sobre todo en los bancos más pequeños, y se suma a los vientos en contra derivados del endurecimiento de la normativa y el debilitamiento de los mercados inmobiliarios comerciales. El estrés continuado se hace evidente con la demanda récord de 107.000 millones de dólares por parte de los bancos para el costoso Programa de Financiación Bancaria a Plazo de emergencia de la Reserva Federal.

BOLSAS: También es un problema para las acciones. El rendimiento del 5,5% de las letras del Tesoro a corto plazo supera ahora el rendimiento de los beneficios del 5,1% (inverso del PER a plazo del S&P 500 de 18,5 veces) por primera vez en este siglo. Es probable que continúe el goteo de salidas de las acciones estadounidenses, lo que contrasta con las modestas entradas a las acciones extranjeras y a los bonos. Una compensación clave han sido las recompras de acciones por parte de las empresas, que siguen siendo el mayor comprador de acciones estadounidenses, con unos 200.000 millones de dólares trimestrales.

----------------- Comentario económico elaborado por Ben Laidler, estratega de mercados globales de la plataforma de inversión y trading eToro

|