|

Visión de Gerhard Winzer, Economista Jefe de la gestora Erste Asset Management, sobre las perspectivas de la inflación, el crecimiento, la política monetaria y los mercados financieros.

Temores de crecimiento

En el cuadrado de la inflación, el crecimiento económico, la política monetaria y los mercados financieros, la inflación ha sido el factor impulsor subyacente durante algún tiempo. Esto repercute en las políticas de los bancos centrales (de endurecimiento) y en el crecimiento económico (menor), y a su vez, en la siguiente ronda, las propias políticas de los bancos centrales repercuten tanto en el crecimiento (menor) como en la inflación (menor).

Este entorno puede describirse como estanflacionario. Como tal, es negativo para los precios de numerosas clases de activos. Mientras tanto, la retroalimentación de la caída de los precios de los activos con el crecimiento (más bajo), la inflación (más baja) y los bancos centrales (menos restrictivos) también está ganando relevancia.

Caída de las valoraciones

Las expectativas de subida de tipos han aumentado considerablemente en las economías desarrolladas. Mientras tanto, la Fed tiene en cuenta un tipo de interés clave del 2,75% para finales de 2022 (actualmente: 1%). Para la zona del euro, se prevé un aumento del -0,5% (tipo de descuento) al 0,5%. El efecto directo es una reducción de las valoraciones de los precios de los activos, ya que unos tipos de interés más altos significan un menor valor actual de los beneficios futuros. El resultado es un deterioro del entorno financiero (caída de los precios). Este fue el factor determinante de enero a abril.

Mayor carga de intereses

El efecto indirecto de las subidas de los tipos de interés es una amortiguación de la demanda, especialmente en los segmentos de la economía sensibles a los intereses. En Estados Unidos, el mercado inmobiliario ya muestra signos de debilidad. En abril, el índice de sentimiento de la NAHB para el sector inmobiliario cayó bruscamente (69 después de 77). Sin embargo, el nivel sigue apuntando al crecimiento.

Reducción del poder adquisitivo

La elevada inflación (área de la OCDE en marzo: 8,8% anual) está reduciendo el poder adquisitivo de empresas y consumidores. En consonancia, los indicadores de sentimiento de los consumidores han caído. En abril, el sentimiento del consumidor en toda la zona de la OCDE cayó por debajo del nivel de mayo de 2020. Sólo durante la Gran Recesión de 2008 / 2009 el sentimiento fue peor.

Los informes empresariales apuntan en la misma dirección. Los minoristas estadounidenses Target y Walmart han emitido un panorama sombrío. Los continuos problemas de la cadena de suministro, así como el aumento de los costes de transporte, combustible y mano de obra, están reduciendo los beneficios de ambas empresas. Además, se ha informado de que los consumidores están dejando de gastar en artículos de marca para gastar en artículos más baratos de marca blanca. En el lado positivo, las ventas minoristas en EE.UU. crecieron con fuerza en abril (0,9% pm). Lo más positivo del informe fue que los meses anteriores se revisaron al alza.

Contracción en China

Ambos factores (tipos de interés más altos, menor crecimiento) han provocado un aumento de los temores sobre el crecimiento y los beneficios (caída de las valoraciones, mayor carga de intereses, reducción del poder adquisitivo). Además, se ha producido una fuerte contracción de la actividad económica en China, provocada por la política de tolerancia cero hacia los nuevos contagios. En abril, la producción industrial se desplomó un 7% y las ventas al por menor un 9,9%. La economía mundial se resiente por la pérdida de demanda de China, por un lado, y la interrupción de las cadenas de suministro, por otro. Algunos datos de exportación de bienes en Asia ya eran débiles en abril. Por ejemplo, los pedidos de exportación en Taiwán cayeron un -5,5% anual por primera vez desde febrero de 2020.

Incertidumbre: brecha de producción

Abunda la incertidumbre sobre si los bancos centrales lograrán un aterrizaje suave de la economía o acabarán provocando una recesión. Por un lado, la brecha de producción es difícil de estimar. Si la economía ya está funcionando muy por encima de su potencial, es necesario aplicar una política de tipos de interés restrictiva (lo que provocaría una recesión). Si el nivel de producción está sólo ligeramente por encima del potencial, es posible un aterrizaje suave. El riesgo en este caso es que el banco central no gestione la sintonía fina (subidas de tipos de interés demasiado fuertes).

Incertidumbre sobre los motores de la inflación

Por otra parte, existe una gran incertidumbre sobre los factores explicativos de la inflación. Los factores desencadenantes son la pandemia, por un lado, y la guerra de Ucrania, por otro. En los dos últimos años se han producido fuertes y rápidos movimientos a la baja y al alza de la demanda, que la oferta no ha podido seguir. Además, la propia oferta también se ha visto afectada (cierre de puertos). Debido a la guerra en Ucrania, los precios de los alimentos y la energía han vuelto a subir. Los choques de precios son de naturaleza externa. La cuestión clave es si el mayor nivel de precios reduce la demanda (crecimiento económico) o desencadena una espiral inflacionista. El aumento de los temores sobre el crecimiento aboga por lo primero.

Cambio de perspectiva En retrospectiva, es evidente que las políticas monetarias han seguido siendo expansivas durante demasiado tiempo. El año pasado se hizo cada vez más previsible que pronto se alcanzaría la tendencia prepandémica del PIB. Además, las tasas de desempleo ya habían alcanzado niveles bajos el año pasado. El cambio de perspectiva de los bancos centrales, de "inflación demasiado baja" a "inflación demasiado alta", se ha producido demasiado tarde. La mentalidad imperante puede resumirse así: "Como la inflación es demasiado baja, la fase de recuperación puede sostenerse durante mucho tiempo". Las políticas monetarias expansivas han favorecido el traspaso a otros componentes de los precios. Lo peligroso es una espiral de inflación. En este entorno, la inflación sube en el siguiente periodo porque ha subido en el actual. La Reserva Federal y los demás bancos centrales de las economías desarrolladas muestran ahora un fuerte compromiso para controlar la inflación. Aunque pueden hacer poco para influir en la elevada inflación de este año, están tratando de dañar el crecimiento económico lo suficiente como para evitar una espiral inflacionista.

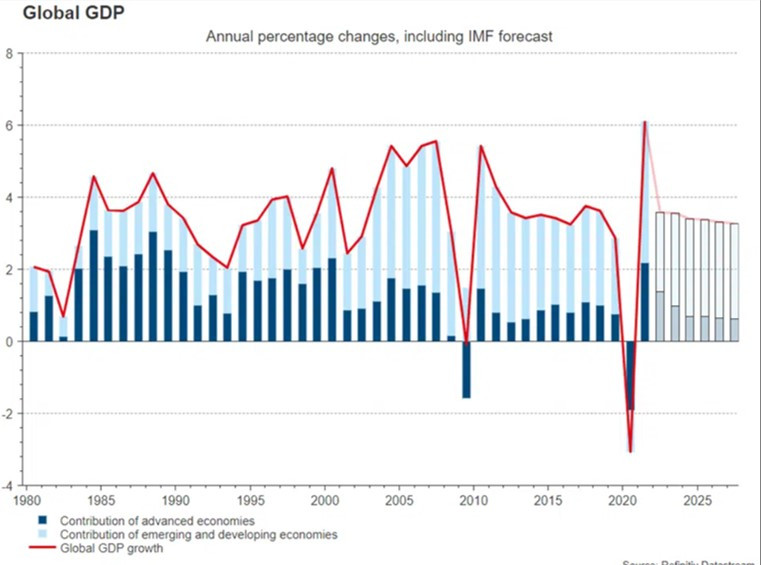

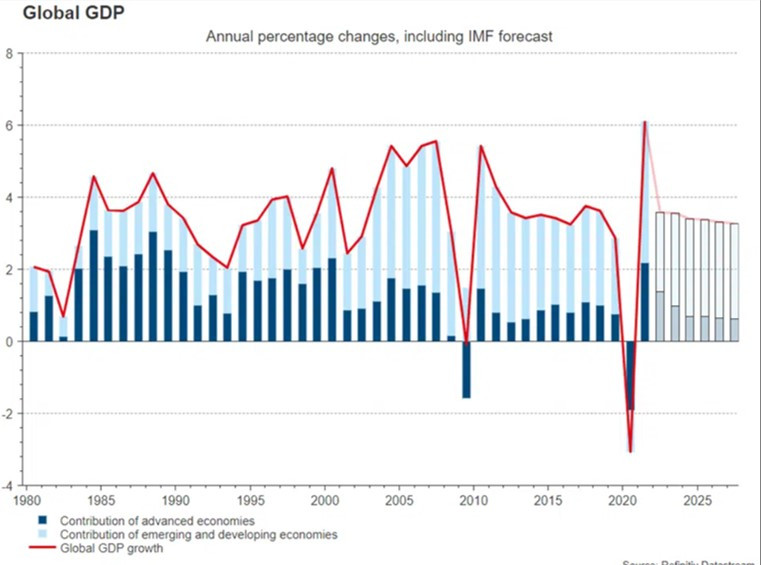

A principios de año, el escenario de referencia era la "recuperación". No sólo se debería alcanzar el nivel prepandémico, sino también la tendencia prepandémica en términos de PIB. Inicialmente, la guerra en Ucrania había afectado, pero no anulado, este escenario. Mientras tanto, la probabilidad de una fase de crecimiento por debajo del crecimiento potencial había aumentado. En este entorno, la recuperación de la pandemia se detiene (pero no se anula), las presiones inflacionistas disminuyen, las expectativas de subidas de los tipos de interés oficiales al menos no aumentan más y los rendimientos de la deuda pública se mantienen.

|