|

Comentario de mercado elaborado por Ben Laidler, estratega de mercados globales de la plataforma de inversión en multiactivos eToro, en el que aborda la desaceleración del crecimiento económico en las principales economías del mundo, aunque destaca su apuesta por “un repunte sostenible en forma de U más adelante en el año, ya que el crecimiento sigue siendo resistente y la inflación alcanzó su punto máximo”.

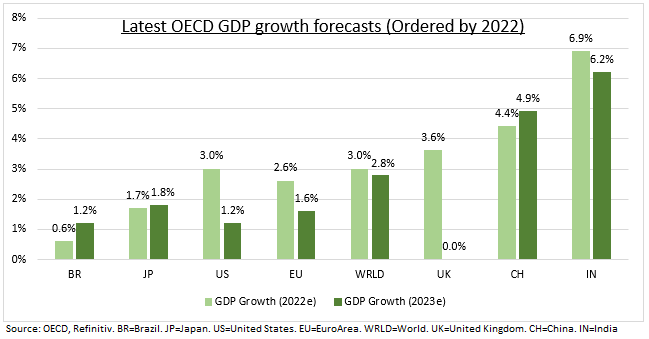

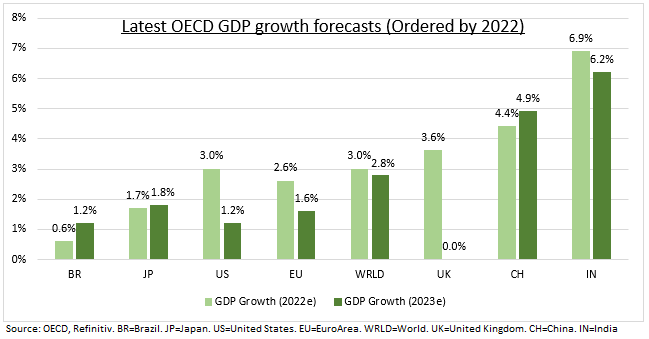

PERSPECTIVAS: El club de los países ricos de la OCDE es el último en recortar sus perspectivas económicas mundiales. Con un crecimiento del PIB más lento, del 3%, 1,5 puntos menos que en diciembre, y una inflación "alta" y prolongada. Esto refuerza el nuevo mundo de la inversión, de menos crecimiento y rendimientos, y más inflación, tipos de interés y volatilidad de los mercados. Seguimos invirtiendo, para un repunte sostenible en forma de U más adelante en el año, ya que el crecimiento sigue siendo resistente y la inflación alcanzó su punto máximo. Pero nos posicionamos con cautela, ya que los riesgos siguen siendo elevados. Nos centramos en activos baratos, defensivos y de "cobertura de la inflación", desde las materias primas (XLE) hasta la atención sanitaria (XLH).

DESACELERACIÓN: El mundo se está desacelerando, pero no se dirige a la recesión (véase el gráfico), aunque los riesgos están sesgados a la baja. El Reino Unido es el ejemplo de la "estanflación" mundial, pero la fortaleza del FTSE100 este año recuerda a las economías, no a las Bolsas. La UE (EZU) evita la recesión, pero los riesgos son especialmente altos. EE.UU. también se está desacelerando bruscamente a medida que la Fed fija el ritmo de endurecimiento de su política. Países como China (MCHI) o Japón (EWJ) evitan la tendencia a la baja, apostando por la diversificación y los mercados internacionales.

RIESGOS: La OCDE destaca otras cuestiones macroeconómicas clave. 1) Los factores de inflación son muy diferentes, siendo EE.UU. el que se enfrenta a un problema más grave. 2) El enorme riesgo para el crecimiento y la inflación en Europa si se produce un corte de gas de Rusia. 3) Grandes diferencias en el mercado inmobiliario, siendo Australia y Noruega los más vulnerables. Los indicadores principales de EE.UU., desde la madera hasta los valores de los constructores, están cayendo en picado. 4) La gran diferencia de políticas entre la Reserva Federal, el BCE y el Banco de Japón, que se está reflejando en los mercados de divisas, liderados por la caída del yen.

|